Dette publique de la France

La dette publique de la France, rigoureusement dette brute de l’ensemble des administrations publiques françaises, regroupe l'ensemble des engagements financiers, sous formes d'emprunts, pris par l’État (y compris les ODAC), les collectivités territoriales et les organismes publics français (administrations de sécurité sociale…).

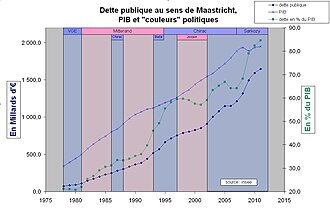

La dette publique, « au sens de Maastricht » estimée par l'Insee, s'élevait à 2 415 milliards d'euros à la fin de septembre 2019, soit 100,4 % du PIB[1], contre 55,8 % à la fin de 1995 et 66,8 % à la veille de la crise de 2008.

Ce montant à rembourser par les administrations publiques est brut : il ne tient pas compte des actifs financiers, et ne constitue qu'une des composantes du patrimoine net. Il ne tient pas compte non plus des engagements hors bilan, qui en France représentent plusieurs fois le montant de la dette brute.

L’endettement public a connu au cours de l’histoire de fortes variations, ne prenant de l'ampleur qu'au XVIIIe siècle au point de déboucher sur la Révolution. Les guerres le pousseront aux niveaux les plus considérables. Le Défaut de paiement (ex : la banqueroute des Deux-Tiers), l'inflation, la dévaluation, et une hausse des recettes publiques ont été les moyens de la réduire.

L’appartenance de la France à l’Union économique et monétaire européenne, depuis 1999, nécessite, pour éviter les phénomènes de passager clandestin, le respect de critères définis en 1992 par le traité de Maastricht et renforcés par le Traité sur la stabilité, la coordination et la gouvernance (TSCG) signé le 2 mars 2012 et entré en vigueur le 1er janvier 2013, dont notamment :

- un déficit public annuel qui ne devrait pas excéder 3 % du PIB ;

- une dette publique « au sens de Maastricht » qui devrait rester inférieure à 60 % du PIB, sauf circonstances « exceptionnelles ou temporaires »...

- ...ou, lorsque la dette dépasse cette limite, un objectif à moyen terme de baisse de cette dette sur des périodes glissantes de trois ans, de chaque année au moins 0,5 % du PIB et au moins un vingtième de l'excès par rapport aux 60 %.

De 2007 à 2017, la France ne respectait aucun de ces critères. Aussi a-t-elle fait l'objet d'une procédure de déficit excessif dont elle est sortie en juin 2018, la Commission européenne estimant que le déficit serait inférieur à 3 % pendant trois années consécutives de 2017 à 2019.

La question de la dette publique occupe aujourd'hui le débat public. La croissance de l'endettement des principaux pays développés, à partir des années 1980, a conduit certains économistes à définir et évaluer la soutenabilité à long terme de la dette publique d'un pays. La persistance de déficits publics élevés remet en cause cette soutenabilité. L’OCDE considérait en 2016 que la probabilité de défaut de paiement était quasiment nulle dans la plupart des pays avancés, à l’exception notable du Japon, de l’Italie et, dans une moindre mesure, de la France.

Définitions et mesures

Pour la France, comme pour tous les pays, il serait plus juste d'utiliser le pluriel que dette publique au singulier, en raison de questions comme :

- qui doit ? périmètre des administrations ;

- qu'est-ce qui est dû ? définition de ce qui est retenu comme dette, ou pas ;

- consolide-t-on les dettes et les créances (dette nette), voire considère-ton aussi l'actif (patrimoine net), ou seulement les dettes brutes ?

Dans le cadre des comparaisons entre pays ou entre deux période historiques, il faut notamment tenir compte de la place des systèmes de protections sociale (pris en charge par l’administration et donc inclus, ou par des assurances privées et donc exclus), et des choix d'organisation financière.

Définitions

La dette publique doit être distinguée de la dette totale d'un pays qui comprend dette publique, endettement des ménages, dette des entreprises non financières et enfin dette des entreprises du secteur financier (banques...). La dette extérieure désignant l'ensemble des dettes qui sont dues par un État, entreprises et particuliers compris, à des prêteurs étrangers.

La dette publique est le principal élément du passif du bilan des administrations publiques françaises (APU). Elle regroupe les dettes contractées par l'ensemble des administrations publiques au sens des comptes nationaux : l'État, les organismes divers d'administration centrale (ODAC), les administrations publiques locales et les administrations de sécurité sociale auprès de prêteurs privés ou publics, français ou non, sous forme d’emprunts d'État (obligations du Trésor, BTAN, BTF, EMTN) et autres emprunts ; elle ne comprend pas les produits dérivés et les autres comptes à payer[2], tels que les factures impayées, dont l'importance est bien moindre, mais qui figurent aussi dans le passif comptable.

Pour tous les États de l'Union européenne, c'est la dette au sens de Maastricht qui s'est progressivement imposée ; elle est évaluée en valeur nominale, c'est-à-dire à la valeur de remboursement du principal. Ainsi, les intérêts courus non échus ou les fluctuations des cours des titres ne sont pas compris dans l'évaluation des instruments, alors que la réévaluation de la valeur de remboursement des titres indexées sur l'inflation est prise en compte[2]. Les dettes des administrations les unes envers les autres sont neutralisées.

Elle ne tient pas compte des engagements hors bilan, qui sont reconnus dans les systèmes comptables internationaux (IFRS et IPSAS).

Hors bilan : définitions

Au sens de la norme internationale de comptabilité publique no 19[3], les engagements hors bilan comprennent les actifs et les passifs éventuels. Les actifs éventuels peuvent être définis comme des actifs potentiels résultant d'événements passés et dont l'existence ne sera confirmée que par la survenance (ou non) d'un ou plusieurs événements futurs incertains qui ne sont pas totalement sous le contrôle de l'entité.

Les passifs éventuels sont définis comme :

- a. une obligation potentielle résultat d'événements passés et dont l'existence ne sera confirmée que par la survenance (ou non) d'un ou plusieurs événements futurs incertains qui ne sont pas sous le contrôle de l'entité; ou

- b. une obligation actuelle résultant d'événements passés mais qui n'est pas comptabilisée car :

- il n'est pas probable qu'une sortie de ressources représentatives d'avantages économiques ou d'un potentiel de services sera nécessaire pour éteindre l'obligation ;

- le montant de l'obligation ne peut être évalué avec une fiabilité suffisante.

Eurostat donne une définition voisine des engagements conditionnels[4].

Il faut noter que les définitions plus haut ne s’appliquent pas aux sommes dues au titre des futures pensions de retraite[5]

Cas des pensions de retraite

Selon la norme internationale de comptabilité publique no 25[6] celles-ci doivent apparaître dans le bilan, au passif, (pour le plan comptable général français, traduites par des provisions au compte 153), et non hors bilan. Cependant, en dépit de l’obligation légale qui prévoit l'application des normes comptables des entreprises privées à l’État sauf en raison des spécificités de son action[7], les administrations publiques françaises ont rejeté hors bilan les engagements à cet égard, et il en sera donc beaucoup question dans la suite : elles représentent l'essentiel des sommes en jeu, comme on le verra.

Cette question reste ouverte, au niveau français[8] et international[9]. Elle est sensible en raison des montants en jeu, estimés par l'INSEE à 3,7 fois le PIB – c'est-à-dire que leur prise en compte porterait la dette publique française à environ 470% du PIB[10] –, et des implications politiques pour les États[9].

Ce facteur est particulièrement important lorsqu'on fait des comparaisons avec d'autres pays, ou d'autres époques françaises, selon le poids et l'appartenance (ou pas) du système de retraite général (en plus du système de retraite propre aux administrations) au périmètre des administrations. Il est cependant rarement mentionné.

Les différents agrégats mesurés

Si la dette au sens de Maastricht est celle qui est le plus souvent utilisée, les instituts statistiques mesurent plusieurs agrégats de dette publique[11] :

- l'Insee calcule le total des passifs bruts en comptabilité nationale, établis pour la plupart en valeur de marché. Ce montant n'est pas consolidé, donc les éléments de dette détenus par une administration sur une autre y sont comptabilisés (3 090 milliards d'euros fin 2017) ;

- l'OCDE exclut les actions et parts de fonds d’investissement ainsi que les produits dérivés des comptes à payer (2 807 milliards d'euros fin 2017) ;

- la dette au sens de Maastricht retient les dettes financières brutes, en ce sens que les actifs financiers ne sont pas soustraits des éléments de passif, et consolidées : les éléments de dette détenus par une administration publique sur une autre ne sont pas comptabilisés (2 258 milliards d'euros fin 2017) ;

- l'Insee mesure également la dette publique nette, égale à la différence entre la dette au sens de Maastricht et les actifs exigibles (dépôts, crédits, titres de créance) détenus par les administrations publiques sur les autres secteurs, évalués à leur valeur de marché (2 055 milliards d'euros fin 2017).

L'augmentation de la dette par rapport au PIB entre 2008 et 2017 se vérifie quel que soit l'agrégat retenu[12].

Mesures

Deux mesures principales sont couramment utilisées : le montant en euros, et le ratio en pourcentage du PIB.

Pour mémoire et par exemple :

- le FMI utilise une définition qui donne une dette qui est plus élevée que celle au sens de Maastricht : par exemple (au troisième trimestre 2017) 2 554,5 milliards d'euros contre 2 226,1 milliards d'euros[13].

- Au quatrième trimestre 2016, selon la banque des règlements internationaux, la dette publique française estimée à sa valeur nominale atteignait 2 264 milliards $; évaluée à la valeur de marché, elle s'élevait à 2 602 milliards $[14].

On utilisera ici la dette des administrations publiques au sens de Maastricht.

Volume brut

Mesurée en euros courants, la dette publique est sur une tendance croissante depuis longtemps. Elle n’a pas cessé d’augmenter depuis au moins fin 1978 ; elle atteignait 1 520 milliards au troisième trimestre 2008, à la veille de la crise de 2008, et 785,1 milliards d'euros à la fin de 1995[15].

Selon le rapport de la Cour des comptes sur la situation et les perspectives des finances publiques rendu public en juin 2017, cet endettement était, fin 2016, de 32 000 euros par habitant.

À la fin de septembre 2019, la dette publique s'élevait à 2 415 milliards d'euros, soit 100,4 % du PIB. Elle avait déjà dépassé par deux fois le PIB en 2017, après intégration de la dette de la SNCF : 100,7 % au premier trimestre 2017, et 100,9 % au deuxième trimestre 2017[16].

Proportion du PIB

La mesure en euros courants ne prend pas en compte la dépréciation de la monnaie, et même en l’évaluant en euros constants, cela ne donne pas son poids réel par rapport à l'activité économique. C'est pourquoi on utilise le ratio de la dette publique sur le produit intérieur brut (PIB). Ce ratio est notamment utilisé dans les critères de convergence de l’Union européenne.

Avec cette échelle, les variations historiques sont significatives. Le poids de la dette publique peut baisser d'une année à l'autre, même si sa valeur nominale (en euros courants) augmente : il suffit que l’activité économique augmente plus vite que la dette. Cela sera le cas, par exemple, lorsque le déficit public[17] est de 1 % du PIB alors que la croissance du PIB est de 2 %[18].

Sur la période récente, des réductions (assez faible) de la dette publique sont constatées entre 1997 et 2002, et entre 2005 et 2008 ; à ces périodes, une stabilisation de la dette au niveau des 60% du PIB semble un objectif atteignable. Mais la progression reprend ensuite, à un rythme d'environ 3 points par an pendant dix ans. La dette publique de la France s'élevait ainsi à 99 % du PIB à la fin du deuxième trimestre 2018 après avoir atteint un niveau maximum de 99,3 % au deuxième trimestre 2017, contre 66,8 % au troisième trimestre 2008 et 56,1 % à la fin de 1995[19].

Avec sa dette publique à 96,3 % du PIB, la France est le septième pays le plus endetté de l'Union européenne ; c'est aussi celui qui a (ex-æquo avec le Portugal) passé le plus grand nombre d'années en procédure pour déficit excessif depuis 2002[20].

En 2009 des économistes de l'OFCE relativisaient l'ampleur de la dette française en la présentant comme significativement inférieure à l'ensemble des actifs publics, évalués à 75 % du PIB (y compris les actifs incessibles tels que les écoles, hôpitaux, routes, etc.)[21]. En 2019, cela leur serait difficile : le patrimoine des administrations publiques françaises avait chuté à 190 milliards d'euros, à peine plus de 8% du PIB, tandis que le conseil d'orientation des retraites rappelle que les droits acquis à pension de retraite à supporter par les administrations, évalués entre 6 837 G€) et 9 804 G€ (soit 3 à 4 fois le PIB) ont été comptabilisés hors bilan comme si ils n'étaient pas dus[22].

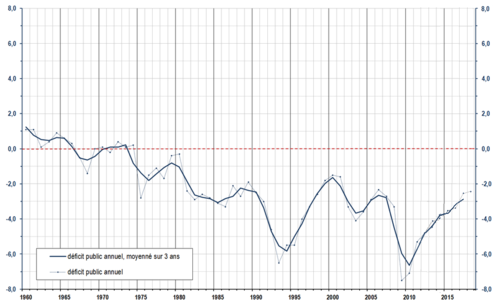

Déficit public et endettement

Le déficit budgétaire concerne le budget de l’État, et le déficit public, l'ensemble des Administrations publiques françaises (APU).

Le déficit budgétaire est le principal contributeur à la dette publique, mais d'autre facteurs interviennent. L'accroissement de la dette publique au cours d'une année n'est jamais strictement égal au déficit public de l'année. Elle n'est qu'un des moyens d'assurer le financement de l’État[24], et d'autres éléments peuvent jouer (mais toujours de façon marginale)[24] : acquisition ou cession d'actifs, augmentation ou réduction de trésorerie, raccourcissement ou allongement de délais de paiement, etc.[24],[25].

L'analyse du budget fait intervenir deux éléments supplémentaires :

- le « solde primaire des finances publiques »

- le déficit structurel

Le solde primaire est égal au solde budgétaire des finances publiques avant la prise en compte des intérêts (« déficit primaire » lorsque le solde est négatif, « excédent primaire » lorsqu'il est positif). Ce solde primaire correspond à la contribution à la dette du budget de l'année (les intérêts étant, eux, une partie de la contribution de la gestion passée).

Si la dette publique était nulle, alors le déficit public serait égal au déficit primaire. Un déficit public entraîne une augmentation de la dette, qui sera réduite par des recettes futures (impôt ou autre), Robert Barro écrivant que le déficit public est l’« impôt de demain »[26], ou par de l'inflation, qui a pour inconvénient de défavoriser les créanciers[27].

En 2006 et 2007, le budget de l’État (et non pas de l’ensemble des administrations publiques françaises) a été en excédent primaire (+ 0,7 milliard d'euros pour 2007)[28], mais le solde budgétaire final est resté négatif en raison des intérêts, appelés « charge de la dette ».

Dans les phases hautes du cycle économique, en raison des bonnes rentrées fiscales et des dépenses en diminution, le solde primaire s’améliore mécaniquement. C'est la raison pour laquelle, pour évaluer les efforts réels des gouvernements, on calcule un solde public structurel[29], qui correspond au niveau du solde hors effets conjoncturels[30].

Mise en perspective

L’ensemble de la dette (brute) des administrations publiques (passifs financiers), 3 031 milliards d'euros à fin 2016, équivaut à 239 % de leur patrimoine financier qui se montait à 1 269 milliards d'euros[31]. La dette nette, 1 762 milliards d'euros, est équivalente à 79 % de la richesse produite par la France au cours de l’année 2016 : 2 229 milliards d'euros[32] ; même si la comparaison entre un flux (création de richesses) et un stock (quantité de dettes) requiert des précautions d'analyse, son intérêt est de permettre des comparaisons entre pays.

Dette publique et actifs publics

Le solde net du patrimoine au bilan des administrations publiques est estimé par l'INSEE. Selon cet organisme, il était fin 2017 comptablement positif d'environ 190 milliards d'euros (8% du PIB)[33] contre 420 milliards d'euros en 2009[34], différence entre :

- en positif : 2 027 milliards d'actifs non financiers (essentiellement bâti, pont, routes, et terrains) et 1 308 milliards d'actifs financiers,

- en négatif : 3 145 milliards de passifs financiers,

- non compris 8 108 milliards (3,7 années de PIB) d'engagements de retraites au titre des services d'ores et déjà effectuées et des cotisations encaissées[10].

Par comparaison, le solde net du patrimoine de tous les agents économiques français (patrimoines nets des sociétés financières, sociétés non financières, administrations publiques, ménages, et institutions sans but lucratif) était estimé par l'INSEE à environ 14 763 milliards d'euros à fin 2017, dont 11 370 milliards d'euros des ménages.

En outre, les actifs publics ont généralement la particularité d'être difficilement vendables (infrastructures, monuments, …) et de générer des coûts (entretien) plus que des profits. Il en résulte que le solde des flux financiers, avec le remboursement des emprunts et des intérêts sur la dette publique, reste négatif.

Service et charge de la dette

Le service de la dette représente le paiement annuel des échéances (capital plus intérêts) des emprunts souscrits. La charge de la dette représente le paiement des intérêts seuls.

Mais la technique de l'OAT permet à l’État de fixer les intérêts qu'il paye au niveau de son choix. Veut-il en payer moins ? Il ouvre une tranche d'une OAT à 0%. Est-il prêt à en payer plus ? Une OAT à 8,5% en sera le véhicule. La seconde lui permettra de récolter plus d'argent à la souscription que la première (pour une même valeur de remboursement et un même terme), au prix d'un service plus élevé dans exactement le même rapport ; de sorte que finalement les deux auront, pour la même somme récoltée, un service de valeur identique[35], mais avec une proportion d'intérêts complètement différente. Au deux extrêmes, l’État pourrait ne verser aucun intérêt (il lui suffirait de vendre des OAT 0%, qui trouveraient preneur moyennant un prix suffisamment bas par rapport à la valeur de remboursement promise) ou aucun capital (via une rente).

De ce fait, les analyses sur la quantité d'intérêts versés par l’État sont à prendre avec excessivement de prudence.

Le montant total du service de la dette pour l'ensemble des administrations n'est pas connu. Celui de l’État (au sens strict) l'est, par les chiffres en loi de finance et ceux de l'Agence France Trésor, qui donne les montants remboursée et ceux des intérêts versés. Il peut varier dans des proportion sensibles selon les années, en fonction de la maturité des OAT[36]. Mais là encore, puisque l’État rembourse avec de l'argent qu'il réemprunte, et qu'il peut à loisir convertir une OAT arrivant à échéance une année donnée, en une autre OAT d'échéance différente, plus longue ou plus courte, cette donnée n'a de sens que pour des spécialistes.

Pour l’État Stricto sensu, le service de la dette représente environ la moitié de son budget (avec les précautions d’interprétation mentionnées plus haut). Par exemple, il devait atteindre 161,2 milliards d'euros selon le projet de loi de finances pour 2018[37]. Le remboursement du capital relatif aux emprunts de l'État est considéré comme une opération de trésorerie. À ce titre, seul l'article d'équilibre en loi de finances initiale ou en loi de règlement révèle que des emprunts nouveaux permettent d'assurer ce remboursement en capital et une partie des intérêts à travers la couverture du déficit de l'État. Ainsi, l'article 28 du projet de loi de finances pour 2018 prévoit de nouveaux emprunts à hauteur de 120 milliards d'euros pour rembourser les emprunts échus et 80 milliards d'euros pour couvrir le déficit prévisionnel de l'État. C'est de la cavalerie budgétaire, comme le rappelait Philippe Marini en ces termes[38] : « Que l'on cesse enfin de faire de la cavalerie en empruntant de nouveau pour rembourser des emprunts qui financent des dépenses de fonctionnement ».

Engagements hors bilan : volume en jeu

En 2005, le rapport Pébereau estimait le montant supplémentaire de dette publique compris entre 790 et 1 000 milliards d'euros[39].

En 2015, le hors bilan était estimé à 3 200 milliards €, en sus des 2 000 milliards € « au sens de Maastricht »; les dettes totales des administrations françaises, au sens des normes comptables internationales (IFRS et IPSAS) atteignaient donc plus de 5 200 milliards € ; les engagements hors bilan représentent 158 % du PIB et ont été multipliés par 3,5 en dix ans[40]. Cette évolution est cohérente avec celle du patrimoine des administrations publiques françaises, bien que ce dernier ne retrace que le bilan.

En 2017, la Cour des comptes recensait dans son rapport sur la certification des comptes de l'État pour l'exercice 2016 plus de 4 000 milliards d'euros d'engagements hors bilan de l'État ; à eux seuls, les engagements de retraite portés par l'État représentaient 2 352 milliards d'euros, soit plus que l'ensemble de ses dettes financières, 1 647 milliards d'euros[41]. La proportion de retraités augmentant, leurs retraites seront de plus en plus difficiles à financer par les recettes publiques (ceteris paribus). De plus, à la même date le solde du bilan était de -1 203 milliards d'euros en 2016[41], pour un total négatif, bilan et hors bilan de 5 200 milliards €. La capacité de l'État à lever l'impôt le sauve. Ce rapport contient un inventaire des principaux engagements hors bilan[41] :

- engagements de retraite : 2 352 Mds €, dont 2 139 Mds€ pour les fonctionnaires de l'État ;

- dette garantie par l'État : 195 Mds € ;

- garanties liées à des missions d'intérêt général : 500 Mds €, dont 406 Mds € de garantie des livrets d'épargne réglementés et 77 Mds € au titre de la COFACE ;

- garanties de passif : 230 Mds €, dont 126 Mds € de quote-part française au capital appelable du MES ;

- engagements financiers de l'État : 185 Mds €, dont 42 Mds € d'engagements envers le FMI ;

- engagements découlant de la mission de régulateur économique et social de l'État : 571 Mds €, dont 346 Mds € de subventions d'équilibre aux régimes spéciaux (SNCF, RATP...) et 164 Mds € d'engagements au titre des aides au logement.

Si la plupart de ces engagements ne deviendront exigibles qu'à long terme et de façon progressive (en particulier les retraites), le risque principal réside dans leur dynamique, hors de contrôle : leur croissance rapide met en danger l'équilibre budgétaire futur ; c'est particulièrement visible dans le cas des retraites. L’autre risque est lié à une potentielle remontée des taux d'intérêt, susceptible d’accroître la charge de la dette de 60 Mds € par an, selon l'économiste Jean-Yves Archer[42], ou de déclencher une crise financière mondiale comme celle de 2008[43].

Bien que l'État ne provisionne pas au fur et à mesure les droits à la retraite de ses agents au titre de leur service déjà effectué comme il le devrait légalement, il retrace une estimation de ces engagements dans un document annexe au projet de la loi de finances. En outre, le compte général de l’État contient un tableau de synthèse des principaux engagements hors bilan. Ces informations confirment la place prépondérante des engagements de retraite au profit des fonctionnaires civils de l’État et militaires pour 2 212 milliards d'euros[44], ce qui représente un peu plus de la moitié de la dette hors bilan de la France, qui atteint 4 070 milliards €, dont 139 milliards € de subventions aux régimes de retraites et subventions d'équilibre au régime spécial de la SNCF[45].

De même, la sécurité sociale n'applique pas non plus les normes comptables et ne provisionne pas non plus les droits à pension acquis. Le Conseil d'orientation des retraites utilise les estimations de l’INSEE, qui donne fin 2015[46] un chiffre global (y compris pensions de l’État) de 8 108 milliards d’euros[47].

Fin 2018 la dette publique hors publique hors bilan est estimée à plus de 4 000 milliards d’euros[48].

Dette publique et autres dettes

La dette publique est à distinguer, entre autres, de la « dette extérieure de la France », qui correspond à l'ensemble des engagements des administrations publiques et de la sphère privée vis-à-vis du reste du monde (c’est-à-dire les autres pays). En 2006, la dette extérieure brute représentait 2 918 milliards d’euros, soit 162 % du PIB national[49], la dette extérieure nette (c’est-à-dire en comptant les créances détenues par la France sur l'étranger) étant proche de zéro[50],[51].

La Banque de France s'inquiète depuis 2017 de l'endettement des entreprises qui continue à croître : fin mars 2018, il représentait près de 73 % du PIB, un ratio largement au-dessus de la moyenne de la Zone euro (61 %) ; par ailleurs, selon le Haut Conseil de stabilité financière (HCSF), l'évolution du marché des prêts à l'habitat justifie aussi une vigilance renforcée[52].

Dans le cas de déficits simultanés des finances publiques et de la balance courante, on parle de déficits jumeaux.

Pour Bernard Marois, président du Club Finance HEC, « il est indispensable de prendre en compte l'endettement total d'un pays, c'est-à-dire sa dette publique et sa dette privée (entreprises et ménages) ». Dans cette optique, la France serait début 2010, grâce à un endettement privé modéré, dans une situation moins délicate que les États-Unis dont l'endettement total s'élèverait à 350 % du PIB[53]. Au deuxième quadrimestre 2014, l'endettement total, public et privé, de la France atteignait 280 % du PIB[54]. À titre de comparaison, l'endettement total du Japon s'élevait à 400 % du PIB, celui des États-Unis à 233 % du PIB.

Gestion et répartition de la dette publique

Gestion de la dette

Les administrations publiques locales et les administrations de sécurité sociale gèrent elles-mêmes leur dette publique. Toutefois une convention de mandat signée le a confié la gestion technique de la dette de la CADES à l'Agence France Trésor[55].

La dette de l’État est gérée par l'Agence France Trésor (AFT). Les emprunts d'État français sont émis sur le marché obligataire: la dette est donc qualifiée de négociable[56]. Chaque année, le programme d'émission est le principal moyen de couvrir les remboursement des emprunts passés (cavalerie) et le déficit de l'année : 215 Md€ sur 236 pour 2019[57].

L'AFT recense les risques liés à la gestion de la dette : risques de taux, de contrepartie, de liquidité et risques opérationnels[58]. Conformément à sa définition du point 52 du paragraphe 1 de l’article 4 du règlement (UE) n° 575/2013, le risque opérationnel correspond au risque de pertes découlant d’une inadéquation ou d’une défaillance des processus, du personnel et des systèmes internes ou d’évènements extérieurs, y compris le risque juridique. Le risque majeur de défaut n'est pas clairement identifié. Dans une conférence organisée par le FMI les 13 et 14 septembre 2018, Julianne Ams (IMF), Reza Baqir (IMF), Anna Gelpern (Georgetown), Christoph Trebesch (Kiel) ont essayé de définir le défaut souverain[59], ses conséquences et les moyens d'y faire face.

Supports (ou instruments)

Les principaux supports de la dette sont les obligations assimilables du Trésor (OAT), les bons du Trésor à intérêts annuels (BTAN), et les bons du Trésor fixes et à intérêts précomptés (BTF). Depuis septembre 1998, l’État émet également des OATi dont le taux d’intérêt et le principal sont indexés sur l'inflation[60].

Contrats d’échanges de taux d’intérêt (« swaps »)

En 2001, l’Agence France Trésor a mis en œuvre une série de contrats d’échanges de taux d’intérêt (ou « swaps ») de façon à substituer à une charge de taux fixe à long terme une charge de taux fixe plus courte tout en limitant au mieux la volatilité accrue de la charge de la dette[61]. À cet effet, l’agence évalue quantitativement le compromis entre la charge d’intérêt moyenne et la variabilité de celle-ci selon de nombreux scénarios calculés au moyen d’un modèle macrofinancier. En raison de la baisse des taux, la politique de gestion de la durée de vie moyenne de la dette négociable via les swaps a été suspendue depuis juillet 2002, mais l’agence continue d’opérer des swaps « courts » pour limiter l’exposition à des taux à moins d’un an[62].

Échéancier, durée de vie moyenne et duration modifiée

La dette publique négociable se compose d'instruments dont la maturité varie fortement, de 3 mois pour certains BTF, jusqu'à 50 ans pour l'OAT émise en 2005, dont le capital ne sera remboursé qu'au 25 avril 2055… À tout moment, on peut représenter la dette comme un échéancier, série de flux de remboursements à effectuer le jour même, le lendemain, dans 3 mois, dans 10 ans, etc.

À partir de l'échéancier, on peut calculer la durée de vie moyenne des supports de la dette, calculée comme moyenne pondérée des maturités résiduelles des titres émis, sans prendre en compte les intérêts. À la fin de 1995, la durée de vie moyenne de la dette de l’État était de 6 ans et 176 jours, ou 6,48 années. Par une politique de réduction de la maturité des obligations, cette durée a été réduite à 5,64 années fin 2004. La politique de contrats d’échanges de taux d’intérêt (« swaps » (voir plus loin)), la durée de vie moyenne de la dette aurait été de 5,81 années, soit 62 jours de plus. De fin 2004 à fin 2007, la durée de vie moyenne a augmenté rapidement et s'établissait à 7,08 années fin juin 2011, la réduction due à la politique de swaps s'étant réduite à 7 jours[63]. Fin janvier 2018, la durée de vie de la dette négociable à moyen et long terme était de 7 ans et 275 jours[64].

Si l'on tient compte à la fois du capital et des intérêts et du fait « qu'un euro à rembourser aujourd'hui vaut plus qu'un euro à rembourser dans 10 ans », on peut également calculer une « duration modifiée » de la dette, fonction des différents flux à payer et des coefficients d'actualisation (ou du taux d'actualisation) retenus. En France, la duration modifiée de la dette de l'État est environ 1,5 années plus basse que sa durée de vie moyenne[65].

Taux d'intérêt de la dette

L’État français s'endette à un taux d'intérêt de référence bien plus bas que les entreprises et son niveau n'a pas cessé de baisser depuis trente ans. À l'époque du Serpent monétaire européen, la France empruntait à un taux d'intérêt significativement plus élevé que l'Allemagne, en raison des risques de dévaluation du franc français par rapport au Deutsche Mark. Depuis la création de l'euro, l'écart par rapport à l’Allemagne s'est réduit, et la France emprunte à bien meilleur marché que l'Espagne, l’Italie, l'Irlande et la Grèce.

Selon l'Agence France Trésor, le taux implicite moyen du stock de la dette de l'État, dont la maturité moyenne est de près de 8 ans, devrait être de l'ordre de 2 % en 2018 ; sur les marchés en septembre 2018, le taux à 8 ans sur les emprunts de l'État français s'établissait à 0,45 % environ alors que les emprunts qui arrivent à échéance en 2019 ont été contractés à 2,40 % en moyenne[52].

Bruno Le Maire, ministre de l'Économie et des Finances, annonce en janvier 2018 que « la remontée des taux est inévitable, et elle va nous toucher puisque nous sommes l'un des plus importants émetteurs de dettes. Néanmoins, il faut rappeler que nous nous finançons à grande partie à taux fixe ». La Cour des comptes avait montré que la forte réduction des taux d'intérêt était à l'origine de 40 % de la réduction des déficits entre 2011 et 2016 : la charge d'intérêt avait baissé de 11,6 milliards € (-22 % sur 4 ans), alors que la dette passait de 89,5 % à 96,3 %. Le budget prévoit une nouvelle légère baisse de la charge d'intérêt en 2018, à 41,2 milliards €, mais la tendance devrait s'inverser dès 2019, avant une nette remontée de la charge en 2020, estimée à 44,7 milliards €, avec l'hypothèse d'une remontée progressive des taux de moyen et de long terme de 75 points de base par an ; mais l'Agence France Trésor a calculé qu'un choc de taux de 1 % augmenterait la charge de la dette de 2,1 milliards € la première année et de 6,9 milliards € au bout de trois ans[66].

Le taux d'intérêt des emprunts publics français à 10 ans, le plus suivi, avait atteint un maximum historique lors du second choc pétrolier, à 17 %[67]. Dès août 2010, il bat des records de baisse[68]. Le taux d'intérêt réel (une fois déduit l'inflation) passe même sous les 2 %, à un niveau inférieur de plus des deux-tiers à sa moyenne des années 1980 et des années 1990. Depuis le début des années 2010, il est en moyenne égal à 1,1%, soit seulement le cinquième de son niveau des années 1980. Depuis juillet 2012, l'État français emprunte à court terme à des taux d'intérêt négatif[69]. Carmen M. Reinhart donne des explications sur le sujet : « Les périodes de fort endettement ont toujours été associées à une fréquence croissante des défauts ou des restructurations de la dette publique et privée. Parfois cette restructuration s'opère plus subtilement, prenant la forme de la "répression financière". Lorsque les taux d'intérêt réels sont négatifs sur la durée, ils équivalent à un impôt sur les porteurs d'obligations, et, plus généralement sur les épargnants »[70].

Pour la première fois de son histoire, le taux français à 10 ans passe sous 0 %, à - 0,004 %[71]. Jacques de Larosière signale trois risques inhérents à la pratique de taux bas ou négatifs :

- diminution de la volonté des États, d'assainir leur situation budgétaire ;

- raréfaction ou renchérissement du crédit aux PME ;

- engagements des organismes d'assurance - vie et des fonds de pension avec des actifs à rendement nul[72].

Dénonçant une impasse de la politique monétaire engendrée par la politique des taux bas et de rachat des dettes publiques et privées, Jacques de Larosière suggère trois solutions pour en sortir :

- la mise en œuvre d'instruments budgétaires et structurels ;

- la neutralisation de liquidités en abondance ;

- un système monétaire international organisé pour que le taux de change retrouve son rôle de stabilité[73].

| Année[74] | 1981 | 1982 | 1983 | 1984 | 1985 | 1986 | 1987 | 1988 | 1989 | 1990 | Années 1980 |

| Taux 10 ans (fr) | 17,4 % | 14,8 % | 14,4 % | 13,4 % | 11,9 % | 9,2 % | 9,9 % | 8,6 % | 9,3 % | 10,0 % | 11,9 % |

| Indice prix[75] | 13,4 % | 11,8 % | 9,6 % | 7,4 % | 5,8 % | 2,7 % | 3,1 % | 2,7 % | 3,6 % | 3,4 % | 6,6 % |

| Taux 10 ans réel | 4,0 % | 3,0 % | 4,8 % | 6,0 % | 6,1 % | 6,5 % | 6,8 % | 5,9 % | 5,7 % | 6,6 % | 5,5 % |

| Année[74] | 1991 | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | Années 1990 |

| Taux 10 ans (fr) | 8,6 % | 8,1 % | 5,6 % | 8,3 % | 6,6 % | 5,8 % | 5,3 % | 3,9 % | 5,5 % | 5 % | 6,3 % |

| Indice prix[75] | 3,2 % | 2,4 % | 2,1 % | 1,6 % | 1,8 % | 2,0 % | 1,2 % | 0,7 % | 0,5 % | 1,7 % | 1,7 % |

| Taux 10 ans réel | 5,4 % | 6,1 % | 3,5 % | 6,7 % | 4,8 % | 3,8 % | 4,1 % | 3,2 % | 5 % | 3,3 % | 4,6 % |

| Année[74] | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | Années 2000 |

| Taux 10 ans (fr) | 5 % | 4,3 % | 4,3 % | 3,7 % | 3,3 % | 4 % | 4,4 % | 3,4 % | 3,6 % | 3,4 % | 3,9 % |

| Indice prix[75] | 1,7 % | 2,1 % | 1,9 % | 2,1 % | 1,8 % | 1,6 % | 1,5 % | 2,8 % | 0,1 % | 1,5 % | 1,7 % |

| Taux 10 ans réel | 3,3 % | 2,2 % | 2,4 % | 1,6 % | 1,5 % | 2,4 % | 2,9 % | 0,6 % | 3,5 % | 1,9 % | 2,2 % |

| Année | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | Années 2010 |

| Taux 10 ans | 2,5 % | 3,2 % | 2,2 % | 1,9 % | 1,1 % | 0,5 % | 0,8 % | 0,7 % | 1,3 % |

| Indice prix | 2,1 % | 2,0 % | 0,9 % | 0,5 % | 0,0 % | 0,2 % | 1,0 % | 1,8 % | 0,9 % |

| Taux 10 ans réel | 0,4 % | 1,2 % | 1,3 % | 1,4 % | 1,1 % | 0,3 % | -0,2 % | -1,1 % | 0,4 % |

Il est intéressant de comparer la charge de la dette au solde public (déficit budgétaire).

Globalement, entre 2014 et 2018, la charge de la dette exposée par les administrations publiques figure dans le tableau ci-après :

| Année | Montant des intérêts | Données |

|---|---|---|

| 2014 | 46,44 Md€ | Définitives |

| 2015 | 43,80 Md€ | Idem |

| 2016 | 41,98 Md€ | Semi - finalisées |

| 2017 | 42,67 Md€ | Estimées |

| 2018 | 43,35 Md€ | Prévues |

Source : Eurostat[76].

S'agissant de l’État, la charge de la dette était de 47,4 milliards[réf. nécessaire] d'euros pour l'année 2005 et le solde public déficitaire de 59,3 milliards d'euros[77] soit 85 %[réf. nécessaire] du solde (négatif). Cette charge était également comparable à la presque totalité de l'impôt sur le revenu payé par les Français (qui représente, en 2006, 17 % des recettes de l'État). Cette charge était en 2005 le deuxième poste budgétaire de l'État français, après celui de l'Éducation nationale et avant celui de la Défense[78]. En 2006, et pour l'État seul, la charge des intérêts de la dette était de 39 milliards d'euros, soit 14,6 % du budget de l'État[79]. La charge des intérêts se montait en 2007 à plus de 50 milliards d'euros (augmentation de 12 % par rapport à 2006)[réf. souhaitée]. Il s'agit de l'équivalent du déficit public. De 2012 à 2014, la charge de la dette est devenue le premier poste budgétaire de l'État. Après un pic à 48,8 milliards d'euros en 2012[80], elle a toutefois diminué grâce aux taux de refinancement de l'État historiquement bas. À partir de 2015, elle n'est plus que le second poste de dépenses de l'État derrière celui de l'Éducation nationale[81]. En 2019, selon le projet de loi de finances[82], avec 42 Md€, la charge des intérêts occupe le troisième poste budgétaire après l'enseignement scolaire, 72,7 Md€ et la défense, 44 Md€.

L'évolution de la charge de la dette ne dépend pas seulement de celle de l'encours de la dette, mais aussi de celle des taux d'intérêt :

| Année | Montant (Mds €) |

|---|---|

| 2008 | 44,3 |

| 2009 | 37,5 |

| 2010 | 40,1 |

| 2011 | 46,3 |

| 2012 | 48,8 |

| 2013 | 44,9 |

| 2014 | 43,4 |

| 2015 | 42,1 |

| 2016p | 44,5 |

| 2017p | 41,8 |

| 2016-2017 : prévisions | |

De 2012 à 2016, malgré la progression rapide de la dette, la charge d'intérêt diminue grâce à des taux de plus en plus bas. Le remboursement du capital de la dette, qui fait partie du service de la dette, représentait en 2007 pour l’État environ 80 milliards d'euros, c'est-à-dire la somme de toutes les autres recettes fiscales directes (impôt sur les sociétés, ISF, etc.). Au total, le service de la dette de l'État représentait 118 milliards d'euros, ce qui correspond à la totalité de ses ressources fiscales directes, ou encore, presque à la TVA (environ 130 milliards)[85]. Pour 2015, l'Agence France Trésor prévoit un besoin de financement total de 192,3 milliards d'euros, dont 116,5 milliards € de remboursements de dettes et 74,4 milliards € de déficit budgétaire prévisionnel ; l'AFT a réduit préventivement ce besoin de financement en rachetant, en 2013 et 2014, 37,6 milliards € de titres arrivant à maturité en 2015[86].

Le taux d'intérêt payé sur la nouvelle dette émise est susceptible de varier dans les années à venir. En 2007, les taux réels sont particulièrement bas et les économistes anticipent une augmentation de ces taux dans le futur[87]. En pratique, ces taux ont en 2010 puis en 2011 atteint des niveaux encore plus bas qu'en 2007. Comme l'indiquait Gilles Carrez en août 2010, une hausse de seulement un point du taux d'intérêt exigé par les marchés coûterait deux milliards d'euros en 2011, soit l'équivalent du budget du ministère de la Culture[88]. De fait, trois ans après, le taux d'intérêt exigé par les marchés avait non pas augmenté de 1% mais diminué de 1,2%.

Dans la mesure où l'État rembourse l'annuité en capital de ses emprunts et une partie des intérêts correspondants grâce à de nouveaux emprunts, il est possible d'avancer que les emprunts d'État sont devenus des emprunts perpétuels dans l'acception de Jean-Marc Daniel[89] : « À l'origine, on assimilait dette publique et dette de l'État. Ce qui faisait la particularité de cette dette, c'est le rapport de l'État au temps. En principe, tout agent économique est contraint de rembourser ses dettes au moment de sa disparition. Mais l'État qui est éternel, ne disparaît jamais, si bien qu'il n'a jamais à rembourser. Ce raisonnement a fait naître ce que naguère on appelait des « rentes perpétuelles », c'est-à-dire des titres publics qui donnaient le droit au versement d'un intérêt jusqu'à la fin des temps. Aujourd'hui, les rentes perpétuelles ont disparu mais chaque titre qui arrive à échéance donne lieu à un réemprunt immédiat ».

Risques

S’agissant de l’État, l’agence France Trésor[90] s’efforce de protéger contre les risques associés à la gestion de la dette publique en les identifiant : les risques de taux (variation à la hausse), de contrepartie, de liquidité, opérationnels (risque de pertes découlant d’une inadéquation ou d’une défaillance des processus, du personnel et des systèmes internes ou d’évènements extérieurs, y compris le risque juridique) et de change (de marché).

Pour sa part, la Cour des comptes a recensé en février 2019 les principaux risques qui concernent les dettes des entités publiques[91],[92]. Elle estime que :

- l'État est exposé au risque de taux en raison de l'importance de ses émissions de dette ;

- hors dette de SNCF Réseau, les risques liés à la dette des organismes divers d'administration centrale (ODAC) paraissent limités ;

- l'encours de dette des administrations publiques locales (APUL) comporte des risques a priori moins forts que par le passé ;

- les risques induits par la dette des administrations de sécurité sociale (ASSO) se concentrent sur l'Unedic et l'ACOSS.

La Cour des comptes suggère que la coordination des émissions obligataires par l'Agence France Trésor permettrait de réduire les risques opérationnels.

Le taux d'endettement maximal supportable fait débat. Si l’administration publique française était soumise aux mêmes critères de mesure de l’endettement qu’une entreprise privée, à savoir le ratio dette sur chiffre d'affaires, elle serait considérée comme trop endettée, puisque le ratio dette sur dépenses publiques dépasse les 120 %[93],[39],[94]. Cependant, à la différence des entreprises, la durée de vie d'un État est en première approximation infinie, il peut donc toujours se ré-endetter pour rembourser les dettes passées. De l'autre, il doit chaque année payer le service de la dette : intérêts annuels plus quote-part annuelle de remboursement. Cette charge pèse sur le budget de l'état, et si elle est trop forte va empêcher toute autre action (éducation, armée, justice, etc.), ou finir par atteindre un niveau qui n'est plus supportable et provoquer un défaut de paiement. Le niveau de dette supportable dépend donc à la fois de la dette accumulée et des taux d'intérêt. Quand ces derniers baissent de moitié, ou deviennent en partie négatifs comme en 2016, ils permettent une augmentation de la dette indolore à court terme, jusqu'à ce que les taux remontent. Il dépend aussi de la part qui est financée par les résidents. Si la dette est essentiellement locale (comme au Japon), les prêteurs sont en quelque sorte « captifs » et continuer à prêter à l'État même quand la dette augmente. Et il est plus facile d'augmenter les impôts pour couvrir le déficit, puisque le service de la dette reste payé aux ménages qui ont donc les moyens de payer les impôts. À l'inverse, si comme en France la dette est en majeure partie étrangère, si l'État perdait sa crédibilité, il ne pourrait plus s'endetter à bas taux, les étrangers se détournant, et sa dette deviendrait rapidement insoutenable. C'est ce qui est arrivé à la Grèce.

Il n'est donc pas totalement pertinent d'appliquer à l'État les critères de mesure de l’endettement d’une entreprise privée ; étant donné les moyens de coercition de l’État et sa capacité à lever de nouveaux impôts, les agences de notation estiment que le risque de défaut sur la dette publique est généralement minime. Entre 1558 et 1788, la France a fait défaut à huit reprises[95]. L'État français n'a pas fait officiellement défaut sur sa dette après 1797, date du vote de la loi dite du « tiers consolidé »[96], mais à partir de 1914 il profité de l'inflation et organisé des dévaluations qui reviennent à un défaut partiel dans les mêmes proportions.

L'effet « boule de neige »

La Commission identifie un effet « boule de neige » lorsque le ratio de la dette publique au PIB s'accroît de manière autonome, par le seul effet de la charge de la dette. Lorsque le taux de croissance est inférieur au taux d'intérêt, ce ratio s'accroît même si le budget ne connaît pas de déficit primaire (c'est-à-dire qu'il est équilibré hors charge de la dette) : un accroissement des taux d'intérêt peut alors rendre la dette progressivement insoutenable par une augmentation de la charge de la dette.

Inversement, si le taux d'intérêt est inférieur à la croissance, la dette se réduit d'elle-même en proportion du PIB et peut compenser de légers déficits primaires[97]. Il se trouve que cette situation qui est actuellement en cours, de sorte que l'effet « boule de neige » reste une menace théorique. En janvier 2019, l'ancien économiste en chef du FMI Olivier Blanchard estime devant l'Association des économistes américains que la dette publique ne présente actuellement guère de problème de soutenabilité[98].

La dette des sous-secteurs de l’administration publique

En comptabilité nationale française, les administrations publiques (APU) peuvent être décomposées en trois ou en quatre sous-secteurs :

- l’administration publique centrale qui se compose elle-même de l'État et des organismes divers d'administration centrale (ODAC)

- les administrations publiques locales

- les administrations de sécurité sociale.

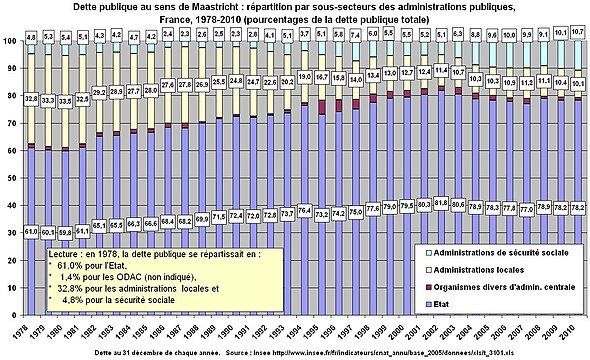

La dette de Maastricht des APU en fin de premier trimestre par an et sa répartition par sous-secteur (en Mds€)[99]

- État

- Organismes divers d'adm. centrale

- Administrations publiques locales

- Administrations de sécurité sociale

- Dette publique de la France au sens de Maastricht par sous-secteurs

-

Dette publique au sens de Maastricht en pourcentage du PIB : répartition par sous-secteurs des administrations publiques, France, 1978-2016

-

Dette publique au sens de Maastricht : répartition par sous-secteurs des administrations publiques, France, 1978-2010

Données brutes

La dette publique totale peut être obtenue par simple addition des dettes et des créances de chaque sous-secteur envers des agents n’appartenant pas à l’administration publique : les dettes et créances entre sous-secteurs de l’administration publique ne font pas partie de la dette publique.

- Au tournant des années 1980, la dette de l’État ne représentait qu’un huitième du PIB annuel (12,2 % fin 1980) pour s’accroître ensuite, avec quelques fluctuations, jusqu’à 76,7 % du PIB fin 2016. En pourcentage du PIB, la dette des administrations de sécurité sociale, presque négligeable jusqu’aux années 2000 (1,0 % fin 1978, 2,9 % fin 2001 et 2002), augmentait considérablement par la suite (environ 10 % de 2011 à 2016). Par contre, la dette des administrations locales en pourcentage du PIB fluctuait entre 6,6 % et 9,2 % (6,8 % fin 1978, 9,0 % fin 2016).

- Au troisième trimestre 2018, la dette publique de Maastricht s'établit à 2 322,3 Md€, en hausse de 22,5 Md€ par rapport au trimestre précédent. La contribution de l'État à la dette croît de 32,2 Md€, après +19,5 Md€ au deuxième trimestre, pour atteindre 1 860,5 milliards d'euros. La part des organismes divers d'administration centrale reste stable à 60,1 milliards d'euros. Le sous - secteur des administrations publiques locales diminue de 0,4 milliard d'euro à 199 milliards d'euros. La contribution des administrations de sécurité sociale baisse de 9,2 milliards d'euros[100] à 202,7 milliards d'euros.

Sur la base des données brutes, il apparaît ainsi que l’accroissement de la dette publique est due principalement à la progression de l’endettement de l’État. À la différence des collectivités locales, il emprunte pour financer des charges courantes et rembourser le capital de ses emprunts par de nouveaux emprunts. L'équilibre réel des budgets locaux prévu par l'article L. 1612-4 du code général des collectivités territoriales s'oppose au remboursement d'emprunts par de nouveaux emprunts. En définitive, pour une collectivité locale, le besoin de financement s'identifie à des dépenses d'équipement.

Mais il faut examiner à quel point ces chiffres bruts sont affectés par des effets de transferts et des variations de périmètre entre sous-secteurs.

Après neutralisation des effets de transfert et à périmètre constant

La dette publique totale peut également être obtenue par consolidation des comptes de chacun des sous-secteurs[101]. Elle est ainsi égale à la somme des « dettes consolidées » des sous-secteurs. La répartition de la dette publique totale entre sous-secteurs et le montant de la dette publique consolidée de chaque sous-secteur dépendent non seulement de l’équilibre des dépenses et des recettes de chaque sous-secteur, mais également d’autres facteurs, notamment :

- les changements d’affectations de recettes et les transferts de compétences entre sous-secteurs– notamment entre l’État et les administrations locales, mais aussi entre l’État et les ODAC ;

- les variations de « périmètre » des sous-secteurs (reclassements d’un organisme public dans un sous-secteur différent)

- les transferts d’activité entre les administrations publiques et le secteur privé (si une administration confie à une entreprise privée une mission, toute dette envers cette entreprise est comptabilisée dans la dette publique ; elle ne l’aurait pas été si la mission était remplie par l’administration elle-même).

Les opérations de neutralisation des effets de transfert et des effets de périmètre ne sont pas des opérations simples. Elles permettent de mesurer pour chaque sous-secteur « l’évolution annuelle des dépenses et des recettes en l’absence d’effets de transfert et de périmètre ». Elles montrent que sur la période 2002-2008, la croissance des dépenses publiques (2,3 % par an) a été supportée pour plus de la moitié aux collectivités territoriales, un peu moins d’un tiers aux administrations de sécurité sociale et très peu (environ un sixième) à l’État. Pendant la même période (ainsi que sur la période antérieure 1978-2002), la part des prélèvements obligatoires perçus par les administrations centrales baissait au profit des administrations locales et de sécurité sociale. Ce qui permet au rapport Champsaur & Cotis de conclure : « À des degrés divers, toutes les administrations ont contribué à la dégradation des finances publiques »[102].

Créanciers de l’État

L'État s'est volontairement privé de la possibilité de connaître ses créanciers en excluant les personnes morales de droit public du dispositif mis en place en 2014 pour permettre aux entreprises d'identifier leurs obligataires ; en effet, pour que la dette française soit attrayante, il faut respecter l'anonymat des investisseurs[103]. Suivre la circulation de ces titres est très difficile : la rapidité avec laquelle les titres sont échangés et l'internationalisation des marchés, avec de nombreux intermédiaires, compliquent la recherche ; l'équivalent de 10 milliards d'euros de titres change de mains chaque jour, soit deux fois le stock de dette chaque année.

L'État ne connaît donc pas de façon précise les propriétaires des titres de sa dette.

Les statistiques trimestrielles publiées par l'Agence France Trésor (AFT) proviennent de la Banque de France, qui collecte les informations auprès des établissements teneurs de comptes titres : ceux-ci déclarent leurs positions propres et, de façon agrégée, celle de leur clientèle.

La base de données Protide de l'Eurosystème fournit des données complémentaires, ainsi que les 18 banques partenaires Spécialistes en valeurs du Trésor (SVT) de l'AFT. Lors d'une enquête menée par la commission des Finances de l'Assemblée en 2016, un de ces SVT a déclaré qu'en 2015 près de 70 % des achats nets de dette ont été réalisés par des banques centrales ou des fonds souverains. Cela va dans le sens indiqué en 2010 par le directeur de l'Agence France Trésor : 61 % des achats d’obligations françaises de durée supérieure à 2 ans, avaient été le fait de banques centrales étrangères, qui s'en servaient comme réserves de change[104]. Un autre SVT a estimé que les banques centrales autres que la BCE (surtout asiatiques) représentaient un quart de la part détenue par les non-résidents.

La Banque de France détient un peu moins de 20 % de la dette négociable de l'État, qui s’élevait à 1 700 milliards d'euros à la fin 2017, contre moins de 5 % à la fin 2014, en application du vaste programme d'achat de dette publique lancé en mars 2015 par la Banque centrale européenne ; dans ce cadre, c'est la Banque de France qui est chargée d'acquérir les titres français. Du fait de cette intervention massive, la part des détenteurs étrangers a reculé à 55,1 % fin 2017 contre 67,8 % fin 2009[105].

Au quatrième trimestre 2017, les porteurs (et non les propriétaires) français de la dette ne détenaient que 44,9 % des titres de la dette négociable de l'État, contre 55,1 % pour les non-résidents : les assurances françaises 18,0 %, les établissements de crédit français 6,6 %, les OPCVM français 1,3 %, les divers français (surtout Banque de France) 19 %[106] ; les assurances, OPCVM et établissements de crédits sont pour l'essentiel dépositaires de ces titres pour le compte des épargnants, qui en sont les vrais propriétaires.

Selon les sources, les trois plus gros pays étrangers détenteurs de dette française pourraient être en 2011 : les îles Caïmans, le Luxembourg et le Royaume-Uni[107]. Ou bien le Royaume-Uni, le Japon, les États-Unis[108]. Dans les deux cas, plus que les pays détenteurs, il s'agit des pays de transit identifiés, que les véritables détenteurs de titres français utilisent.

La chambre de compensation Euroclear France[109], communique cependant la liste de ses 50 plus gros acheteurs de dette française en 2011 (cette liste ne comprend donc pas les institutions comme les banques centrales, qui n'ont pas à signaler leur portefeuille aux régulateurs)[110]. La liste donnée n'a donc qu'une valeur indicative, car elle ne représente qu'une partie du marché secondaire. Il apparait, sans surprise, que la plupart de ces gros acheteurs sont des compagnies d'assurances, mutuelles ou fonds de pension, qui acquièrent ces titres de dette pour le compte de leurs clients épargnants.

Évolutions temporelles de la dette publique française

Historique de la dette en France

Dans la préface de l'ouvrage « Une histoire de la dette publique en France », Michel Lutfalla résume l'histoire moderne de la dette publique en France, de François Ier aux années 2010, en ces termes[111] : « En France, jusqu'à la Ve République et, à quelques rares exceptions près, le souverain, grand emprunteur, n'a pas souvent remboursé sa dette. Fort de son monopole de la contrainte, il a presque toujours fini par maltraiter ses créanciers (...). Dans la très longue durée, ces derniers ont été régulièrement spoliés ou, si l'on préfère, euthanasiés, soit par un choix politique, la banqueroute, soit, de façon généralement moins délibérée, mais non moins efficace, par un dérèglement chronique, l'inflation ».

Au cours de son histoire, l'État français a souvent eu recours à la dette pour faire face à des dépenses fortes, comme les guerres. La dette a fluctué, passant par exemple par une valeur presque nulle (par rapport au PIB) en 1540 ou en 1820, et atteignant jusqu’à environ 290 % du PIB en 1944[112]. Après les périodes de forte augmentation, la part de la dette dans le PIB a été rapidement réduite, principalement en raison d’une forte hausse de l’inflation, qui réduit la valeur réelle de la dette, et d’une croissance forte du PIB. Un tel niveau de dettes était « amorti » par le jeu de dévaluations successives du franc par rapport aux autres monnaies. Ce « jeu » de dévaluations n'étant plus possible depuis la création de l'euro unique en 1999, il constitue le principal sujet de désaccord exprimé par les opposants à l'euro comme monnaie unique au lieu de l'euro monnaie commune.

Ancien Régime

Entre 1558 et 1788, la France a fait défaut à huit reprises. L'Espagne fit également défaut en 1557, 1575, 1596, 1607, 1627 et 1647. Après Edouard III, l'Angleterre récidiva en 1472, 1594 et 1672. Dans tous les cas, il s'agissait de « moratoires », période de suspension des paiements qui ouvraient à une réduction négociée de la dette[113]. Rémi Pellet explique que les marchés financiers se sont formés par la mise dans le commerce des titres de la rente publique et qu'ils sont restés plusieurs siècles sous le contrôle très étroit des États qui les ont mis au service de leurs intérêts et de leurs politiques[114].

Dans les débuts de la dette publique, les souverains pratiquaient parfois l'extorsion pure et simple du patrimoine des créanciers, ce qui annulait la dette, du « fait du prince ». Le recours à la dévaluation a également été fort pratiqué, y compris à des moments de l’Histoire où la monétisation des échanges n'était pas forcément la règle. L’extension du territoire national (notamment dans la période capétienne) a aussi, parfois, permis de renforcer le domaine royal et donc, les sources de revenus, susceptibles de dégager le moyen de payer les engagements antérieurs.

Pendant l'Ancien Régime, le roi de France s'endettait auprès des banquiers ou des corporations. Les corporations jouissaient souvent d'une meilleure réputation que l'État. Ce procédé s'est d'ailleurs prolongé jusqu'à l'entre-deux-guerres, puisqu'en 1926 est créée pour rassurer les particuliers la Caisse autonome d’amortissement chargée de rembourser la dette publique, et financée par exemple par les bénéfices de la SEITA (Voir aussi Histoire de la cigarette).

Selon Jacques Le Goff, le temps des dettes royales commence au XIIIe siècle en France : « Saint Louis a été le premier roi de l’endettement »[115].

Il fut suivi, parmi les grands rois emprunteurs, par Philippe le Bel qui pratiqua l’extorsion des biens de banquiers lombards et de créances de financiers juifs, et qui put, après la chute de l’ordre du Temple, récupérer une partie de ses biens (avant que le transfert à l'ordre de Malte ne soit effectif) et combler le déficit du Trésor pour plusieurs années[116].

Le premier véritable emprunt public a été lancé par François Ier en 1535, sous forme d'une rente perpétuelle[117].

Quelques années auparavant, en 1522 soit sept années après son accession au trône, il quémanda 200 000 livres aux notables de Paris. Son successeur Henri II emprunta de la même manière mais son impossibilité de payer les intérêts ruina plusieurs milliers de familles.

En 1561, les finances royales étaient dans une situation critique, avec 43 millions de livres de déficit. Le clergé a alors dû assister le pouvoir royal pour l’amortissement de la dette royale[118].

La pratique de l'État de financer le remboursement de cette dette par création monétaire (émission de monnaie, typiquement en réduisant le poids de métal précieux dans les monnaies de même valeur faciale, pour fabriquer de nouvelles pièces) a souvent amené la population à douter de la valeur des pièces émises et à thésauriser les métaux précieux (or, argent).

La charge des finances de l'État tient alors à un équilibre délicat entre maintien de la confiance, remboursement des emprunts et financement des dépenses. La dette souvent très élevée de la France obéra la capacité française à s'endetter pour financer l’ost royal ou louer les services de mercenaires (la conscription, qui sera mise en place par la Convention nationale, n'existant pas encore) dans ses guerres contre les nations comme l'Angleterre, beaucoup plus saine financièrement à partir du XVIIIe siècle et qui pouvait s'endetter à moindre coût.

Sous le règne d'Henri IV, le budget est équilibré à hauteur d'une vingtaine de millions de livres tournois.

XVIIIe siècle

En 1661, le budget est de 22,8 millions de recettes et 32 de dépenses et, à la mort de Louis XIV en 1715, les rentrées fiscales sont de 69 millions pour 146 millions de charges. La dette publique est alors de 2,3 à 2,4 milliards, dont 1,2 milliard de rentes constituées, plus importante qu'au déclenchement de la Révolution française en 1789 bien que l'ensemble du XVIIIe siècle ait vu des budgets déficitaires[119].

La modification radicale de la gestion de la dette en France au XVIIIe siècle, initiée par John Law, qui institue une banque centrale sur le modèle anglo-saxon, échoue en 1720 : mais son système[120] permet, indirectement, de réduire de 50 % la dette publique grâce entre autres à la commission du visa.

La plupart des dettes de ce siècle ont pour origine l'extraordinaire de la guerre : à chaque conflit, des sommes colossales sont débloquées via l'emprunt à titre exceptionnel et de nouveaux impôts temporaires.

Au XVIIIe siècle, les intérêts de la dette représentent la moitié des dépenses publiques en temps de paix, en raison de taux d'intérêt bien plus élevés que sur les autres marchés boursiers, et ce, malgré une dette moins lourde. Les hauts-fonctionnaires tentent d'y remédier par des innovations financières auprès des créanciers suisses et hollandais, comme les rentes viagères en loteries dont le principe remonte aux années 1737-1739, grâce au ministre Philibert Orry. En 1749, le ministre Machault d'Arnouville tente d'alimenter une « Caisse générale pour le remboursement des dettes de l’État » par le biais d'un nouvel impôt payable par tous, le vingtième : c'est un échec.

En 1763, une Caisse des amortissements est créée face à une dette déjà colossale qui suscite des polémiques : la chambre des comptes et le Parlement de Paris obtiennent que cette caisse soit finalement placée sous leur juridiction. Cette caisse est supprimée par Turgot en juillet 1775.

Tandis que le financement de la Guerre d'indépendance américaine va augmenter d'1,3 milliard le montant des dépenses, une troisième caisse destinée à amortir le service de la dette est créée par Calonne en août 1784. Elle est supprimée par Jacques Necker en mars 1788 qui institue un Trésor royal unique.

La dette royale est alors perçue comme excessive[121] : elle sera l’étincelle qui mettra le feu aux poudres des autres problèmes accumulés (mauvaises récoltes des années 1788-1789, sous-production agricole structurelle) : le roi choisit de convoquer les états généraux, pour « faire les comptes et trouver des solutions », éviter la banqueroute générale et sauver son royaume. La Révolution héritera de cette dette.

Banqueroute de 1797 et solde de la dette de l'Ancien Régime

Au moment de la révolution française la dette s'élevait à 4 milliards de livres (plus de 80 % du PIB d'après des estimations)[122] « alors que les recettes de l'État n'excédaient guère 500 millions et que les dépenses atteignaient 630 millions »[122]. Pour faire face à cette situation, les assemblées révolutionnaires décidèrent l'égalité de tous devant l'impôt (rappelons que la dette venait en partie de l'incapacité de l'Ancien Régime à faire payer l'impôt aux privilégiés[réf. nécessaire]) et la vente au profit du pays des biens du clergé grâce notamment à l'émission d'assignats. Toutefois, la période révolutionnaire ne se prêtant pas à la collecte des impôts, après le coup d'état de fructidor, le Directoire décida une « banqueroute dite des deux tiers » c'est-à-dire qu'il ne paya une rente que sur un tiers de la dette, le reste de la dette étant convertie en bons au porteur, nouvelle forme d'assignat dont la valeur s'effondre de suite[122].

Après 1797

Depuis 1797, et l'épisode des assignats, la France a toujours honoré ses dettes, en monnaie constante jusqu'en 1919[123], et au moins en valeur faciale (en monnaie courante) par la suite. Cotée à la Bourse de Paris, la dette publique de la France est plus souvent impactée par les troubles internationaux que par les problèmes français. Ainsi, après les troubles dans les Balkans qui débouchent en 1877 sur une défaite de l'Empire ottoman, en un mois, l'emprunt public français de référence perd quatre points[124]. La naissance de la IIIe République lui est cependant plus favorable, sur la durée. De 1871 à 1878, l'emprunt de référence gagne treize points, passant de 53,65 à 76,45[125]. Son cours progresse plus que ceux des principales actions[125].

De 1914 à 1960

Certaines périodes (la Première Guerre mondiale en particulier) ont porté la dette publique à des niveaux très importants[126], en pourcentage du PIB.

D'après Alfred Sauvy le rapport dette publique sur PIB s'élève à 270 % du revenu national en 1921 et 100 % en 1929[127]. Outre l'inflation et les dévaluations, les périodes de rattrapage économique et leur hausse du PIB ramenaient mécaniquement le niveau d'endettement à des niveaux plus supportables pour l'État.

Au cours du XXe siècle, la structure de la dette a progressivement évolué : les emprunts perpétuels ont été rachetés par l’État, et la dette auprès de la Banque de France a été épongée[128].

Le recours à l'emprunt est de plus en plus fréquent au cours du XXe siècle et est notamment motivé, encore une fois, par les dépenses militaires : construction de la ligne Maginot, guerre d'Indochine par exemple. Pour autant, la forte croissance économique de la France à partir de 1945 permet de maintenir la dette dans des limites soutenables dans bien des exercices budgétaires[129].

1960 à 1990

Le , est lancé l’emprunt Giscard. Celui-ci est indexé sur le cours de l'or et cette indexation empêchera les finances publiques de profiter de l'importante inflation de la décennie suivante, les remboursements en monnaie « or » explosant par rapport à la monnaie courante. D'un montant de 6,5 milliards sur quinze ans, cet emprunt a coûté à l'État 92 milliards de francs[130].

Dans les années 1970, une hausse de l’inflation à l’échelle mondiale est provoquée entre autres par les chocs pétroliers et la suspension de la parité du dollar américain avec l'or (adoption généralisée du système des changes flottants). L'inflation diminue la confiance des prêteurs, à une période où l'État augmente ses dépenses pour tenter de relancer la machine économique et de limiter les désordres sociaux de la crise économique : il doit recourir à l'emprunt de façon plus massive et plus durable. Les coûts croissants de la protection sociale creusent les déficits publics et augmentent les niveaux de dette[131]. Ainsi, dans les années 1970 et 1980, les pays industrialisés rentrent dans un régime inédit de dette permanente : « pour la première fois dans l’histoire fiscale moderne, les gouvernements usèrent explicitement de la dette pour financer les dépenses publiques courantes, incluant les transferts sociaux »[132]. La dette elle-même finit par atteindre des niveaux tels que les intérêts versés et le service de la dette redeviennent significatifs et préoccupants.

Au cours des années 1980, les États-Unis adoptent une politique monétaire désinflationniste (à partir de l’arrivée de Paul Volcker comme directeur de la Fed). Les autres pays pratiquent une politique similaire, par exemple la France à partir de 1983.

À partir de 1985, la réduction de l’inflation porte ses fruits, et l’État français (comme les autres pays développés) bénéficie de taux d’emprunt beaucoup plus faibles ; le taux moyen passe d’environ 11 % en 1985 à 5 % en 2000[133]. La baisse des taux d'intérêt a permis à l'État de se refinancer à moindre coût (baisse du taux moyen des intérêts donc baisse des charges de la dette), mais avec un déficit presque inchangé et donc une dette croissante.

Évolutions récentes

Le tableau suivant fournit les données sur la dette des administrations publiques au 31 décembre de chaque année et sur le déficit annuel des administrations publiques, au sens de Maastricht (règlement no 3605 de la Commission Européenne) en milliards d’euros courants en pourcentage du produit intérieur brut (comptes nationaux, base 2010).

| Année | Proportion du PIB | Valeur (en milliards d'euros courants) | ||

|---|---|---|---|---|

| Dette publique | Solde public | Dette publique | Solde public | |

| 1978 | 21,2 % | −1,8 % | −74,0 | −6,3 |

| 1979 | 21,1 % | −0,5 % | −84,4 | −1,8 |

| 1980 | 20,8 % | −0,4 % | −94,1 | −1,9 |

| 1981 | 22,0 % | −2,4 % | −112,4 | −12,3 |

| 1982 | 25,4 % | −2,8 % | −148,6 | −16,6 |

| 1983 | 26,7 % | −2,5 % | −173,6 | −16,5 |

| 1984 | 29,1 % | −2,7 % | −205,7 | −19,3 |

| 1985 | 30,7 % | −3,0 % | −232,6 | −22,5 |

| 1986 | 31,3 % | −3,2 % | −255,0 | −26,0 |

| 1987 | 33,7 % | −2,0 % | −288,3 | −17,2 |

| 1988 | 33,6 % | −2,6 % | −311,2 | −23,7 |

| 1989 | 34,4 % | −1,8 % | −343,4 | −17,8 |

| 1990 | 35,6 % | −2,4 % | −374,9 | −25,6 |

| 1991 | 36,5 % | −2,9 % | −398,2 | −31,3 |

| 1992 | 40,2 % | −4,6 % | −454,9 | −52,0 |

| 1993 | 46,6 % | −6,4 % | −531,7 | −72,6 |

| 1994 | 49,9 % | −5,4 % | −588,6 | −64,0 |

| 1995 | 56,1 % | −5,1 % | −683,5 | −62,2 |

| 1996 | 60,0 % | −3,9 % | −751,3 | −48,9 |

| 1997 | 61,4 % | −3,7 % | −794,1 | −47,2 |

| 1998 | 61,4 % | −2,4 % | −829,4 | −32,2 |

| 1999 | 60,5 % | −1,6 % | −847,6 | −22,5 |

| 2000 | 58,9 % | −1,3 % | −870,6 | −19,5 |

| 2001 | 58,3 % | −1,4 % | −897,4 | −21,2 |

| 2002 | 60,3 % | −3,2 % | −956,8 | −50,2 |

| 2003 | 64,4 % | −4,0 % | −1 050,4 | −65,5 |

| 2004 | 65,9 % | −3,6 % | −1 123,6 | −61,2 |

| 2005 | 67,4 % | −3,4 % | −1 189,9 | −59,3 |

| 2006 | 64,6 % | −2,4 % | −1 194,1 | −45,2 |

| 2007 | 64,5 % | −2,6 % | −1 252,9 | −51,2 |

| 2008 | 68,8 % | −3,3 % | −1 370,3 | −65,0 |

| 2009 | 83,0 % | −7,2 % | −1 608,0 | −138,9 |

| 2010 | 85,3 % | −6,9 % | −1 701,1 | −137,4 |

| 2011 | 87,8 % | −5,2 % | −1 808,0 | −106,1 |

| 2012 | 90,6 % | −5,0 % | −1 892,5 | −104,0 |

| 2013 | 93,4 % | −4,1 % | −1 977,7 | −86,5 |

| 2014 | 94,9 % | −3,9 % | −2 039,9 | −83,9 |

| 2015 | 95,6 % | −3,6 % | −2 101,3 | −79,7 |

| 2016 | 98,0 % | −3,5 % | −2 188,5 | −79,1 |

| 2017 | 98,4 % | −2,8 % | −2 258,7 | −63,6 |

| 2018 | 98,4 % | −2,5 % | −2 315,3 | −59,5 |

| 2019 (TFP 2020) | 98,4 % | −3,1 % | ||

| 2020 (TFP 2020) | 98,9 % | −2,1 % | ||

Source : Insee Comptes de la Nation - Base 2014[77], Trajectoire des finances publiques pour le budget 2020[134].

Depuis 1975, le solde public a toujours été déficitaire et le poids de la dette publique par rapport au PIB (ratio d'endettement dette publique/PIB) a augmenté régulièrement. Cette évolution a connu des phases plus ou moins accélérées, en fonction du niveau du déficit public, qui est lié aux choix budgétaires des gouvernements en place (notamment la politique budgétaire), mais aussi à l'environnement économique. Par un phénomène mécanique, le déficit budgétaire est plus important lors des périodes de creux des cycles économiques, pendant lesquelles les rentrées fiscales tendent à se contracter[135]. En effet, la croissance des dépenses publiques est plus régulière que la croissance du PIB, alors que les recettes publiques sont plus fortement cycliques que le PIB. Enfin, les cycles économiques étant de plus en plus synchronisés entre la France et le reste de la zone euro, les évolutions du déficit public français et du déficit moyen dans la Zone euro sont fortement corrélées.

Depuis 1980, la France a connu diverses périodes de creux économiques, dont une période de crise économique sévère, en 1993, avec une récession économique, qui s’est logiquement accompagnée d’une forte hausse de la dette ; le gouvernement Balladur issu des élections du printemps 1993 a procédé à l’émission de l'emprunt Balladur, lancé une nouvelle vague de privatisations, et accru les recettes publiques[réf. à confirmer][136]. A contrario, les périodes de forte croissance économique n’ont pas servi à baisser la dette, seulement à la stabiliser. Le gouvernement construit sa loi de finances annuelle en fonction de prévisions économiques de croissance ; une croissance plus faible qu’espérée aura tendance à creuser le déficit au-delà des prévisions. Inversement, lorsque la croissance est plus élevée que prévu, les gouvernements ont tendance à laisser filer les dépenses et réduire la fiscalité au lieu d’épargner et de rembourser une partie de la dette en prévision des futurs creux économiques. La bonne conjoncture européenne autour de l'année 2000 a réduit mécaniquement le déficit, sous le gouvernement Jospin, et il a été question d'une « cagnotte fiscale »[137], ce qui peut apparaître comme abusif puisque le déficit était loin d'être comblé. Le ralentissement de l'activité économique après 2002 a relancé la croissance de la dette publique, notamment de la dette sociale, avec l'extension de la mission de la Caisse d'amortissement de la dette sociale (CADES), principal ODAC en termes d'endettement. Cet organisme a en effet du prendre à sa charge en 2004 et 2005 la hausse du déficit comptable de la Sécurité sociale pour 50 milliards d'euros[138].

Alors que d'autres pays européens ont mené des réformes importantes, les gouvernements français, depuis 1997, n’ont pas réduit autant les dépenses publiques. Ils ont procédé à d'importantes privatisations qui ont permis de réduire temporairement le montant de la dette, tout en appauvrissant le patrimoine de l’État. La vente des participations de l’État a pour but d’améliorer l’efficacité des entreprises privatisées[139], mais elle amène aussi à une réduction des recettes de l’État (dividendes versés et plus-values) que ne compense pas la réduction des intérêts payés, puisque les taux d’intérêt d’emprunt de l’État sont très faibles. Les actifs financiers de l’État diminuent donc en moyenne entre 2000 et 2006[140], mais, au niveau global de l’ensemble des administrations publiques, la valeur des actifs financiers augmente[141].

Selon le rapport Pébereau commandé en 2005 par le ministre de l'économie du gouvernement Raffarin, « l’augmentation de la dette ne résulte pas d’un effort spécifique pour la croissance mais, pour l’essentiel, d’une gestion peu rigoureuse »[142].

En juin 2009, le rapport annuel de la Cour des comptes sur la situation et les perspectives des finances publiques soulignait le risque d'« emballement de la dette » conduisant notamment à une possible « remise en cause de la signature de la France »[143].

En juillet 2010, la direction générale du Trésor estimait que la réforme des retraites de 2010 et le respect de la trajectoire du programme de stabilité d'avril 2011 permettraient de restaurer presque intégralement la soutenabilité des finances publiques, c'est-à-dire de placer le ratio de dette publique sur une trajectoire de stabilisation à long terme, même en tenant compte de l'impact futur du vieillissement de la population[144]. Dans son rapport annuel présenté début 2010, la Cour des comptes note que « la dette s'emballe » et pointe, si la tendance se poursuit, un risque de dégradation de la note de la dette publique à l'horizon 2013[145]. Par ailleurs, à la différence du ministère des finances pour qui l'aggravation de l'endettement est uniquement liée à la crise, pour la Cour des comptes la montée de l'endettement est aussi due à des phénomènes structurels indépendants de la crise[146].

Fin mars 2015, la dette monte au niveau record de 97,5 % du PIB[147]. En juin 2016, Le Canard enchaîné révèle le « stratagème » utilisé par le gouvernement pour contenir l'augmentation de la dette publique : l'émission d'obligations du Trésor (OAT) comportant des taux de rémunération de 5 ou 6 % dont les intérêts plus élevés seront à rembourser dans le futur[148].

Selon l'Insee, la dette publique au troisième trimestre 2016 atteint 2160,4 milliards d'euros soit 97,6 % du PIB[149] et 99,3 % au deuxième trimestre 2017[150].

Prévisions : loi de programmation des finances publiques

La loi de programmation des finances publiques pour les années 2018 à 2022 prévoit un recul du solde public de 2,9 % du PIB en 2017 à 0,3 % en 2022, mais l'essentiel de cette baisse est reporté aux années 2020 à 2022 ; la dette publique s’accroîtrait donc de 96,7 % du PIB en 2017 à 97,1 % en 2019, puis s'abaisserait à 91,4 % en 2022[151].

Le projet de loi de finances 2019 prévoit une dette publique de 98,7 % à la fin de 2018 et de 98,6 % fin 2019. À partir de 2020, la réduction du déficit budgétaire et une croissance relativement forte devraient permettre de la réduire plus vite, avec 92,7 % fin 2022[52].

L'article 98 de la loi de finances initiale pour 2019 augmente, pour l’État[152], le besoin de financement de 9 milliards d'euros puisque le déficit progresse du même montant. Pour financer ce besoin, le même article prévoit une progression des emprunts à long et moyen terme de 5 milliards d'euros et des disponibilités du Trésor à la Banque de France et des placements de trésorerie de l’État de 4 milliards d'euros. Dans ces conditions, la dette publique des administrations publiques frôlerait 100 % du PIB.

Fin juin 2019, le gouvernement revoit ses ambitions à la baisse :

- la prévision de déficit s'établirait respectivement pour les années 2019, 2020, 2021 et 2022 à 3,1 %, 2,1 %, 1,7 % et 1,3 % ;

- la dette prévisionnelle en % du PIB atteindrait 98,9 % pour les années 2019 et 2020, 98,3 % en 2021 et 97 % en 2022[153].

Dette publique française dans une perspective internationale

Dette publique française et Union économique et monétaire européenne

La mise en place d’une monnaie commune, au sein d’une union économique et monétaire, agit comme une mutualisation des risques sur les dettes, le taux de change de la monnaie servant comme variable d’ajustement en cas de crise de dette extérieure ; cette situation conduit à une convergence des taux d’intérêts d’emprunt des pays membres. Ainsi, l’ensemble des pays de la zone euro qui, au sein de l’Union européenne, ont adopté l’euro ont connu une convergence forte des taux d’intérêts sur la dette, qui ne sont séparés que par quelques dixièmes de points[154].

Cependant, cette mutualisation incite chaque pays à se comporter en « passager clandestin », c’est-à-dire à augmenter son endettement national pour couvrir des dépenses de court terme, en sachant qu’il n’aura pas à subir en conséquence une hausse de ses taux d’intérêt d’emprunt. Lors de la signature du Traité de Maastricht, un pacte de stabilité et de croissance[155], pourvu de critères de convergence, a donc été mis en place, prévoyant :